Pour financer les PME

Trois sources de difficultés

On a beaucoup parlé des pertes subies par les banques dans le financement des PME, au cours des années 70 et 80 ; d’où découle leur prudence actuelle. De fait, personne n’a publié le montant de ces pertes, comparativement aux trafalgar des grosses affaires, et il est curieux que la banque la plus engagée dans le financement des PME – coopératives et entreprises privées – soit aujourd’hui la plus prospère.

Néanmoins, on ne peut nier que le financement des PME comporte des difficultés spécifiques. Retenons-en trois :

1 - l’aspiration des ressources des épargnants par les grands systèmes de collecte et de réemploi ;

2 - la nécessité de lier le financement, le conseil, et le contrôle, et le coût prohibitif de cette triple intervention comparativement à la taille des dossiers ;

3 - l’ambition du chef d’entreprise de détenir tout le pouvoir malgré un apport financier minoritaire.

Dans l’examen de ces difficultés, nous ne ferons pas une distinction tranchée entre le cas des fonds propres et celui des crédits, car l’origine des freins est la même. Nous ne perdons pas de vue pour autant que l’insuffisance des fonds propres est la plus grave maladie des entreprises françaises.

1 – Le manque de ressources

Au-delà des inconditionnels du bas de laine, les Français ont, pendant plusieurs générations, cherché à placer leurs économies dans des affaires proposées par des parents, des amis, leur notaire, ou leur banquier local.

C’est ce qui se fait encore massivement, en Grande-Bretagne. Mais en France, « ça ne se fait plus ». Une CCI d’Auvergne nous citait récemment les propos tenus par le détenteur d’un portefeuille confortable, « en tant que père de famille, je ne peux pas prendre de risque sur de petites affaires locales, je dois faire des placements sûrs par l’intermédiaire d’établissements financiers solides, présents à Paris et Francfort. »

C’est ainsi que les guichets des grandes banques, implantés désormais dans les chefs-lieux de canton, collectent l’épargne locale et l’envoient à Paris. Certes, une partie redescend dans la région d’où elle est venue, mais pour des projets qui, vus de Paris, en valent la peine. Et les petits projets, que seul un connaisseur proche du terrain (mais plus perspicace que le chef d’agence local d’une banque nationale) pourrait évaluer sans étude lourde, sont bien entendu délaissés.

Le palliatif universel à la pénurie de capitaux pour les PME est l’appel aux fonds publics, sous toutes formes : subventions, primes, constructions de bâtiments, bonification d’intérêts, avances remboursables. Cela a permis beaucoup de réalisations, mais souvent mal orientées et à faible rendement.

2 – Instruction de dossier et parrainage trop coûteux

Alors que les projets des grandes entreprises mobilisent des états-majors importants, les petits projets de PME – projets de création ou de développement – sont généralement portés par un homme ou une petite équipe enthousiaste, tous compétents sur certains aspects, mais inexpérimentés sur beaucoup d’autres.

La maintenance, une activité pas très gourmande en capitaux.

Avant de financer, il faut donc travailler longuement avec les porteurs de projets : leur faire approfondir les points obscurs ou négligés, proposer des modifications qui augmentent leurs chances de réussite, préciser les étapes de réalisation, reprendre les calculs. Et plus que tout : évaluer la capacité des entrepreneurs, prévoir l’assistance qu’il faudra leur apporter.

Cette démarche est indispensable, elle peut faire passer la probabilité de succès de 30 à 80 %. Mais elle est coûteuse – sans proportionnalité avec l’enjeu financier – et elle réclame des compétences pointues.

Comment fait-on face aujourd’hui à ce problème majeur ? soit par la complaisance soit par le rejet :

– certains détenteurs de capitaux bienveillants se contentent de dossiers sommaires sur les projets présentés et acceptent de courir le risque. Il s’agit d’une part des détenteurs de fonds publics qui exigent surtout des dossiers « en règle », d’autre part les suiveurs confiants apporteurs de « love money » ;

– par contre les professionnels du placement et du crédit (Banques, Sociétés de capital-risque…) sont enclins à rejeter sans examen approfondi les projets dont l’excellence n’est pas évidente.

À moins que ne leur soit apportée la caution d’un groupe d’experts réputés très fiables, qui effectuent gratuitement la démarche d’accueil des porteurs de projet que nous avons décrite ci-dessus.

De tels experts existent ; on les trouve soit dans des organismes parapublics qui en assument la charge (ANCE, CCI, Comité d’expansion), soit dans des associations de bénévoles motivés par le développement de l’emploi, telles que sont les plates-formes FIR (France initiative réseau), lancée par notre camarade Michel Pinton (58), (voir encadré page 53).

On notera cependant que cette assistance au lancement du projet, est rarement suffisante. La suite de la réalisation, avec apport de compétences complétant celles du dirigeant, est généralement indispensable à la jeune PME ; le groupe d’experts initial doit donc être prolongé par une équipe de parrainage, travaillant en confiance avec le chef d’entreprise.

Dans de nombreux cas, ce parrainage peut être léger, mais il exige toujours une compétence et un savoir-faire de professionnel. Le financier ne peut pas le fournir « par-dessus le marché ».

3 – Propriété et pouvoir

Le chef d’entreprise estime généralement que pour avoir les coudées franches, il doit détenir une solide majorité dans le Capital. Ce n’est pas toujours justifié, car dans la PME l’actionnaire dépend du manager – pratiquement irremplaçable -, beaucoup plus que le manager ne dépend de l’actionnaire. On observe même que, dans les jeunes PME innovantes et explosives, le manager-pionnier a intérêt à attirer le maximum de capitaux extérieurs pour alimenter sa croissance et valoriser sa propre part.

Mais la conviction du chef d’entreprise français étant ce qu’elle est, comment parvient-il à concilier la faiblesse de ses ressources personnelles avec la maîtrise de la majorité financière ?

Par trois moyens :

a) en sous-estimant les fonds propres,

b) en récoltant le maximum de subventions,

c) en souscrivant des emprunts personnels non gagés sur l’entreprise.

Ainsi pour un besoin réel de fonds propres de 2 000 KF, le chef d’entreprise qui ne dispose que de 400 KF d’épargne personnelle :

– réévalue le besoin à 1 500 KF,

– se fait octroyer 350 KF de primes et subventions, + 150 KF de prêt personnel.

De la sorte sa majorité est assurée à 60 % (sous réserve bien entendu qu’il trouve des minoritaires, pour couvrir les 40 % restants). Malheureusement la sous-estimation des fonds propres et la charge de son emprunt lui créeront de graves difficultés dès que le besoin en fonds de roulement va croître.

Quelques voies de progrès

Notre objectif est bien évidemment de grossir le nombre et le volume des projets ayant un bon potentiel. Il serait néfaste de durcir beaucoup la sélection initiale en vue de réduire drastiquement le taux d’échec, car la vocation des PME est de multiplier les audaces.

À titre indicatif pour les créations d’entreprises on pourrait viser un taux de réussite de 60 à 65 % (ce qui est le taux des Allemands) mais pas beaucoup plus. Avec un tel taux, il reste très difficile, dans notre contexte européen, d’équilibrer le coût des échecs par le profit des réussites, au cours des années de lancement (trois à cinq ans).

Donc une aide sur fonds publics est nécessaire, et elle se justifie largement par l’apport des entreprises à l’économie nationale dès qu’elles accèdent à l’âge de la maturité.

Mais cette aide devrait être limitée :

– à réaliser des infrastructures gardant une bonne partie de leur valeur quel que soit le sort des entreprises qui les occasionnent,

– à réduire les risques par des actions préventives tant au stade du projet qu’au stade de l’exploitation,

– à couvrir les risques subsistants, ou du moins les diluer.

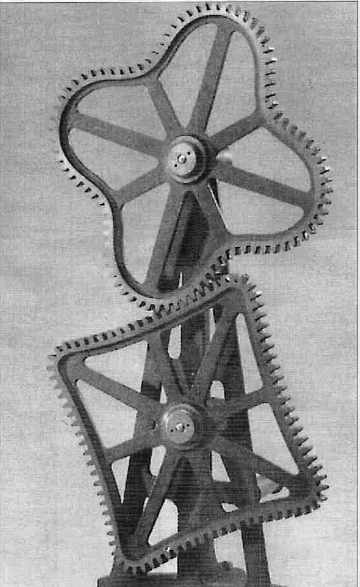

Le difficile engrenage de l’épargnant et de l’entrepreneur.

Le principe de l’aide publique étant acquis, le plus gros des investissements doit être assuré par les capitaux privés et des progrès doivent être réalisés sur trois axes :

– accroître le volume des ressources disponibles et les introduire dans un processus de financement classique visant la rentabilité,

– en compensation affecter largement des fonds publics à la couverture des frais d’assistance, de contrôle, et de garantie,

– utiliser plus largement les bénéfices de la proximité pour alléger les coûts d’assistance et de contrôle, et pour en accroître l’efficacité.

Nous allons examiner successivement ces trois axes.

Accroître le volume des ressources disponibles

- Pour les projets de développement, c’est l’entreprise elle-même qui devrait développer ses capacités d’investissements grâce notamment à l’épargne de son propre personnel. Le système italien du TFR, observé sur le terrain par notre camarade Barache (47), est probablement le meilleur (voir encadré n° l). Mais les systèmes français d’intéressement et de participation permettent d’autres formes d’accumulation de l’épargne du personnel, avec des FCP « maison ». En outre le développement des fonds de pension – s’il voit le jour – devrait apporter de nouvelles possibilités.

- Pour les créations d’entreprises, la mobilisation de l’épargne de proximité n’est aujourd’hui ni organisée, ni encouragée. L’observation de nos voisins britanniques, qui la pratiquent à grande échelle, pourrait nous aider à la décupler ou la centupler, malgré notre handicap de « terriens ». D’ores et déjà deux types d’opérations devraient être lancés :

– une information mutuelle, très soutenue médiatiquement, des épargnants et des porteurs de projets : aujourd’hui chaque camp ignore les opportunités que l’autre camp peut lui apporter. Des méthodes de mise en relation ont été testées avec un certain succès par notre camarade Boby (59). Elles doivent se multiplier et se diversifier, tout en donnant les apaisements nécessaires à la COB dont la réglementation anti- escrocs décourage aussi les honnêtes gens (voir encadré n° 2) :

– l’épargnant a deux autres besoins : la sécurité et la liquidité de ses placements. Bien entendu ce ne seront pas celles de la Caisse d’épargne : le souscripteur d’actions échange l’espoir de plus-value contre un risque de moins-value, mais il veut être garanti contre la perte totale de son épargne. Une garantie à 60 % de sa mise suffirait souvent à l’apaiser. C’est là que les fonds publics doivent intervenir.

observé par Jacques Barache (47)

Chaque année, I’entreprise provisionne, au profit de chacun de ses salariés, une somme sensiblement égale à un mois de salaire.

Cette provision reste dans les caisses de l’entreprise tant que le salarié continue à y travailler. Elle lui est restituée le jour de son départ quelle que soit la raison de ce départ.

Le fonds ainsi constitué figure au passif de l’entreprise. Étant à échéance indéfinie, il renforce les capitaux permanents.

Pour parer aux défaillances de l’entreprise, les salariés sont couverts par un fonds de garantie, alimenté par une contribution des entreprises. Fiscalement, la provision est déductible du bénéfice imposable et le salarié ne fait l’objet d’une retenue à la source qu’au moment où il perçoit sa « cagnotte ». Pour les entreprises à personnel stable, les sommes ainsi provisionnées atteignent facilement 30 à 40 % des capitaux permanents.

Par conséquent, aux capitaux apportés par les actionnaires avec risque s’ajoutent les capitaux apportés par le personnel sans risque.

Ils le font déjà – via la Sofaris qui fait payer sa garantie 20 % de ce qu’elle coûte réellement – mais, il faut aller plus loin, non seulement au bénéfice des emprunts mais aussi des fonds propres.

Quant à la liquidité, elle réclame un marché boursier particulier, sur lequel interviennent des organismes financiers pratiquant le portage temporaire des actions, ou à défaut, des « monts-de-piété ». De tels organismes sont plus développés en Allemagne et aux USA qu’en France. S’ils ne sont pas soutenus au départ par des fonds publics, ils ne décollent pas.

Cela suffira-t-il à financer la masse des créations et des développements d’entreprises dont notre pays a besoin ? ce n’est pas sûr, car les comportements humains à l’égard de l’argent évoluent lentement. Aussi a‑t-on envisagé de forcer un peu la main aux souscripteurs : souscrire serait pour eux le moyen de s’acquitter de certaines dettes fiscales, comme il en est par exemple de la taxe d’apprentissage, que chacun verse à des écoles professionnelles librement choisies.

L’apprentissage des entreprises serait donc traité comme celui des salariés, via des Fonds communs de placement agréés qui, tout en étant concurrents entre eux, devraient respecter des cahiers des charges spécifiques où les critères industriels s’ajouteraient aux critères financiers.

Quelles que soient les difficultés de principe de ce dernier type de solution, il apparaît que des moyens existent pour faire assurer par l’argent privé la couverture des besoins de financement des entreprises petites et moyennes auxquelles le grand capital ne s’intéresse pas.

Réorienter l’affectation des fonds publics

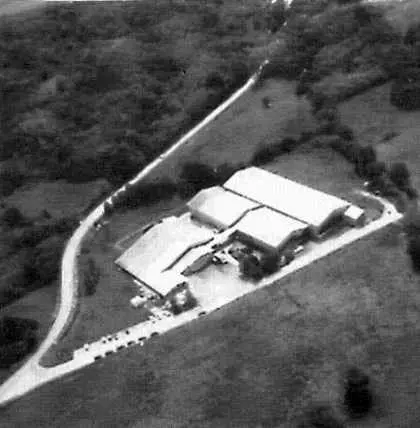

Entreprise ROVIP à Chavannes-sur-Suran, dans l’Ain. L’usine à la campagne ne peut compter que sur le capital de proximité.

Les fonds publics actuellement affectés aux primes et subventions pourraient alors se reporter sur d’autres besoins, très insuffisamment couverts. Quels sont ces besoins ? nous en retiendrons trois : les infrastructures culturelles, la prévention des risques, et l’allégement des épreuves subies par l’épargnant.

- Par infrastructures culturelles, nous visons non seulement la formation, initiale et continue, du personnel engagé dans la marche des entreprises, mais la diffusion de l’esprit d’entreprise et de la culture d’entreprise dans la population environnante.

- La prévention des risques commence par la sélection et l’amendement des projets, elle se poursuit par le contrôle – professionnel autant que financier – de leur réalisation, et par l’assistance au chef d’entreprise. Toutes opérations qui réclament des compétences, de la disponibilité, et de la motivation, et peuvent coûter très cher.

- « L’allégement des épreuves de l’épargnant » vise les besoins de sécurité et de liquidité que nous avons évoqués plus haut, donc des fonds de garantie à plusieurs étages, et des fonds de capital tampon.

Les premiers sont condamnés à s’éroder puisque la commission de garantie est très inférieure au taux de sinistre, les deuxièmes sont en rotation permanente, avec des tarifs de rachat d’actions qui les protègent contre les moins-values.

Et les « coudées franches » du chef d’entreprise ?

Si réellement les concours financiers se multiplient, comment conservera-t-il sa liberté de manoeuvre avec une participation personnelle très minoritaire ? Le statut SA à Directoire et Conseil de Surveillance peut l’y aider en ce qui concerne la direction quotidienne de son entreprise. L’octroi du vote double aux parts du fondateur lui donnera en outre la minorité de blocage avec 20 % seulement du capital. Est-il souhaitable d’aller plus loin ? si ceux qui risquent leurs capitaux n’ont droit qu’à des « amen » au manager, y aura-t-il beaucoup de volontaires ? Par contre la formule du prêt personnel au créateur d’entreprise, pour l’aider à grossir sa mise dans son affaire, est tout à fait saine, et à développer.

Jouer l’atout de la proximité

Outre la collecte des capitaux prévus, les prestations dans lesquelles doivent intervenir les fonds publics doivent être réalisées dans des conditions optimales de simplicité et de coût.

UNE INITIATIVE DE MICHEL PINTON (58)

FRANCE INITIATIVE ROSEAU (FIR)

FIR est une fédération de 90 Associations locales d’aide à la création d’entreprises.

Ces Associations, d’origines diverses, sont pour la plupart reliées à une collectivité locale (Chambre consulaire, Comité d’expansion…) près de laquelle siègent des représentants d’autres collectivités et de banques, des chefs d’entreprise, des experts-comptables… L’engagement de tous est personnel et bénévole.

Chaque Association dispose d’un fonds de quelques millions de francs (parfois moins) alimenté par des dons des collectivités publiques et/ou des entreprises implantées localement. Elle accueille des porteurs de projets (créateurs d’entreprise ou chefs d’entreprise innovants) et les aident à élaborer, s’ils ne l’ont pas déjà fait, leur plan de financement.

Si le projet est valable, si le porteur de projet est fiable et si un « coup de pouce » sur les fonds propres est nécessaire, l’Association accorde à l’entrepreneur un prêt d’honneur, sans garantie, remboursable sans intérêts (sauf exception) dans un délai de deux à cinq ans : un prêt modeste – de l’ordre de 50 KF – qui permet surtout au bénéficiaire de décrocher d’autres concours financiers.

En contrepartie de ce prêt l’entrepreneur s’engage à collaborer avec un « parrain » – conseiller de gestion bénévole, lui-même chef d’entreprise – qui aura accès à toutes les informations relatives à l’entreprise. Ce parrainage est considéré par FIR comme une pièce maîtresse de son action.

L’Association reconstitue chaque année son fonds par les remboursements des prêts antérieurs plus une mise annuelle pour compenser les impayés (10 à 20 %).

La taille des entreprises aidées diffère selon que la politique de l’Association a une dominante sociale (TPE) ou économique (ME).

Sans nous étendre sur les problèmes d’infrastructures, nous nous centrons sur ce qui touche directement l’épargnant et l’entrepreneur.

Chacun d’eux réclame un support :

– pour l’épargnant : un collecteur de fonds qui le conseille, l’informe, et réponde à son besoin de sécurité-liquidité,

– pour l’entrepreneur : un assistant permanent, qui est en même temps responsable devant l’épargnant – ou devant le collecteur de fonds – de la prévention des risques.

Si ces fonctions sont distribuées entre plusieurs institutions, et sur plusieurs étages (local, départemental, régional), aucun des deux bénéficiaires – l’épargnant et l’entrepreneur – ne sera encouragé à aller de l’avant, et on retrouvera les « coûts prohibitifs de la gestion des dossiers ».

Les Allemands résolvent le problème par la « Hausbank » qui cumule plus ou moins les deux fonctions et constitue un accompagnateur permanent de l’entreprise. Les conditions de transposition en France – malgré la règle de « non-ingérence dans la gestion » imposée à nos banquiers – devraient être plus sérieusement étudiées.

À défaut, le modèle de nos fonds d’investissement, départementaux ou locaux, jumelés avec des groupes de parrainage, aux trois quarts bénévoles, devrait servir de base à la construction d’un réseau de Fonds communs de Placement, doté de moyens trois ou quatre fois plus importants que les fonds d’investissements actuels ; ce réseau serait jumelé avec des réseaux de conseillers d’entreprises, tels que les réseaux anglais « Business Links » et « Rural Development Commission ».

En tout cas, seule la relation de proximité peut apporter la simplicité et l’économie de fonctionnement indispensables. Proximité géographique le plus souvent, mais quelquefois aussi proximité professionnelle ; certes celle-ci peut poser quelques problèmes de concurrence, mais elle garantit la compétence dans l’évaluation des projets et du management, et elle peut conduire à des alliances utiles. Les associations d’entreprises qui commencent à naître sur notre territoire ont un rôle à jouer dans ce domaine.

Trop de voies, pas assez d’issues ?

Nous n’avons pas, dans cet article, développé les conditions d’application des suggestions présentées. Mais il n’y en a aucune qui n’ait donné lieu, en France ou à l’étranger, soit à des expérimentations durables soit à des études de fonctionnement approfondies. Nous nous trouvons même sur un chantier très encombré par des formules variées qui donnent une impression de grand bricolage, mais qui ont chacune une petite zone d’efficacité.

Il faut donc faire émerger progressivement les formules qui permettront de changer de vitesse dans le développement des PME. La prise de conscience de l’importance de ce développement dans les milieux d’affaires et dans les milieux politiques va certainement porter des fruits dans les prochaines années. Les mesures déjà prises par le ministère des Entreprises, notamment la Banque de Développement des PME, sont le signe d’un mouvement en marche.