Croître à travers la crise

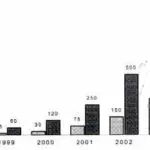

L’économie occidentale a subi quatorze crises depuis 1950, soit en moyenne une crise tous les quatre ans. Cela ne l’a pas empêchée de croître de 7,5 % par an sur un demi-siècle, inflation comprise. Mais, on ne peut croître à long terme sans donner de bonnes réponses aux crises régulières qui composent une croissance normale.

Sur les quatorze crises enregistrées depuis 1950, six ont été des crises structurelles causées par le ralentissement de certaines industries et leur remplacement par d’autres comme moteurs de la croissance économique, par des transferts de valeur (chocs pétroliers des années soixante-dix) ou par le ralentissement de la croissance de certains pays après des années de croissance forte (trente glorieuses en Europe, croissance du Japon) ; huit ont été des crises conjoncturelles causées par des ajustements transitoires de l’économie, des crises financières, des tensions géopolitiques, ou des politiques gouvernementales inadaptées. Il est donc difficile de croître à long terme sans être prêt à résister à des phases transitoires de ralentissement voire à les utiliser à son profit. Une seule chose est certaine lors des crises, c’est que, un ou deux ans plus tard, les marchés seront meilleurs ou différents ! La position de l’entreprise face à ses concurrents sera-t-elle alors renforcée ou affaiblie ?

Les crises sont une constante incontournable et utile de la croissance à long terme. C’est par les décisions prises pendant les crises que les leaders gagnent des parts de marché et font la différence à terme face à leurs concurrents.

Quel que soit l’événement déclencheur, il n’y a que deux types de crise pour une entreprise (voir encadré). Les réponses à apporter à ces deux types de crise sont profondément différentes. Un contresens sur la nature de la crise peut remettre en cause le leadership, voire l’indépendance de l’entreprise à moyen terme.

Deux types de crise

Les ralentissements conjoncturels plus ou moins forts, au-delà des fluctuations des résultats financiers, peuvent constituer des occasions de perdre ou de gagner des parts de marché ; dans les industries » cycliques » (où le cycle de la demande amplifie celui de l’économie en général et où l’évolution de l’offre n’est pas linéaire), ces ralentissements se traduisent par des surcapacités transitoires significatives et des pertes potentiellement élevées.

Les changements majeurs de croissance, de modèle d’activité, de répartition de la valeur, de technologie ou de concurrence au sein d’une industrie se traduisent en fait par une mutation profonde des métiers.

Les ralentissements conjoncturels

Les ralentissements conjoncturels ont un intérêt. C’est celui de permettre les concentrations d’industries. Les concurrents marginaux y perdent deux fois : à travers la baisse de leurs résultats durant la crise (beaucoup plus forte proportionnellement que celle des leaders) ; lors de la reprise, par leur perte de parts de marché compte tenu de leur difficulté à réinvestir suffisamment et rapidement, et donc par le fait qu’ils ne bénéficient pas pleinement du haut de cycle suivant. Ils abordent chaque nouveau bas de cycle dans des positions de plus en plus dégradées et finissent par se faire racheter ou par disparaître.

Les stratégies des leaders qui croissent et gagnent des parts de marché à travers les crises s’appuient sur un mix de six leviers :

– le maintien de tous les investissements commerciaux, de R & D, etc., qui permettent de défendre les parts de marché pendant la crise et de les augmenter au tout début de la reprise (dans les industries où ces parts de marché ont de la valeur) ;

– la planification et la mise en chantier des nouvelles capacités de production pendant le bas de cycle (dans les industries en croissance), de façon à ce que celles-ci soient opérationnelles dès le rebond du marché et non deux à trois ans trop tard ;

– la gestion optimisée de la marge brute et des coûts discrétionnaires (prix, coûts commerciaux, service, qualité, coûts d’adaptation des produits à certains clients), avec une focalisation sur les clients les plus rentables ou représentant le plus fort potentiel de croissance à moyen terme pour l’entreprise ;

– la réduction maximale de tous les autres coûts non directement productifs à court ou à moyen terme, et en particulier celle des frais généraux. Dans la plupart des métiers et pour des entreprises bien gérées, ces frais généraux ne représentent souvent que 3 à 6 % du chiffre d’affaires ; face à un ralentissement ou un retournement du marché, ce seul levier n’est pas suffisant ;

– la focalisation accentuée sur les activités de cœur de portefeuille ou de croissance et l’accélération du désengagement des activités marginales, avec en particulier une allocation des ressources encore plus différenciée et la restructuration ou la cession des foyers de pertes ou de rentabilité insuffisante ;

– la reprise à bon compte des concurrents marginaux qui sortent exsangues de la crise, lorsque cette reprise a un intérêt.

L’enjeu pour chaque entreprise est de déterminer le mix adéquat de ces leviers en fonction de ses métiers, de ses structures de coûts et d’investissements, de la valeur de la part de marché, de l’ampleur et de la durée de la crise et du jeu concurrentiel.

Les cycles de surcapacité

Dans de nombreux métiers capitalistiques ou à forte proportion de coûts fixes, les crises conjoncturelles se traduisent par de violents cycles de surcapacités et potentiellement de pertes pour tous les acteurs, y compris pour les leaders, et ce d’autant plus lorsque : la demande évolue avec des cycles amplifiant ceux de l’économie (biens d’équipement, systèmes d’information, transport aérien, etc.) ; les nouvelles capacités de production sont de grande taille unitaire par rapport au marché ; l’arrivée de nouvelles capacités, avec un mauvais timing, crée transitoirement une offre significativement excédentaire ; les coûts marginaux sont très faibles par rapport aux coûts totaux et les surcapacités peuvent entraîner des baisses de prix de 50 % ou plus.

Seuls les leaders ont suffisamment de poids sur les marchés pour que leurs ajustements de capacité aient un impact

Dans ces métiers, les stratégies d’ajustement précédemment décrites sont nécessaires mais insuffisantes. La seule variable déterminante pour le maintien des marges est le niveau de prix. Celui-ci dépend entièrement de la gestion des capacités, aucune force commerciale ni aucun système d’optimisation des prix, aussi sophistiqué soit-il, ne pouvant tenir face à des surcapacités majeures.

Seuls les leaders ont suffisamment de poids sur les marchés pour que leurs ajustements de capacité aient un impact sur les marges de l’industrie. La question pour eux est celle de l’arbitrage entre la perspective stratégique et la perspective financière à court terme. Les deux peuvent ou non coïncider, en fonction de la valeur qu’a la part de marché dans le métier considéré.

L’importance du timing

Arbitrer les ajustements

Dans le cas où la part de marché a de la valeur et où l’industrie est en croissance, l’arbitrage est complexe entre l’ajustement transitoire des capacités, le maintien des parts de marché, et la disponibilité nécessaire de nouvelles capacités de production lors du rebond du marché. Dans le cas où la part de marché a peu de valeur (tous les grands concurrents ont à peu près les mêmes coûts, quelles que soient leurs parts de marché), les ajustements doivent être plus violents et rapides et privilégier l’intérêt financier à court terme

Le management est un art d’exécution. En matière de crise, le timing est critique. Une entreprise qui met en œuvre les bons leviers en trois ans au lieu de dix-huit mois commet une erreur majeure. Elle subit des baisses de résultats désastreuses au coeur de la crise et végète encore lors de la reprise au lieu de gagner des parts de marché.

Or, c’est pendant la reprise que se gagnent le plus facilement les parts de marché, lorsque la plupart des concurrents ne visent encore qu’à redresser leurs résultats financiers. Avant, lors de la période de ralentissement ou de baisse du marché, c’est difficile (tous les concurrents défendent leur chiffre d’affaires pour remplir leurs capacités et couvrir leurs coûts fixes) ; après, dans la période de croissance soutenue du marché, c’est également difficile (tous les concurrents ont eu le temps de bâtir des capacités et de redévelopper leurs gammes de produits et leurs efforts commerciaux).

La gestion adéquate des crises requiert donc un management fort, voire autocratique. Comment sinon imposer à ses équipes (et à ses actionnaires !) de stopper les investissements de capacité, de commencer à ajuster les coûts et de ne pas racheter de concurrents alors que la croissance est forte, que les cashflows sont élevés et que toutes les projections des experts sont à la hausse ? Et comment, à l’inverse, imposer à ses équipes de commencer à réinvestir en capacité ou en coûts commerciaux au creux du cycle, alors que les marchés sont encore stagnants voire en régression, que les résultats financiers sont réduits et que les projections des experts sont moroses ?

Les décisions qui créent fondamentalement de la valeur pour l’entreprise ne reposent pas nécessairement sur un consensus.

Les changements majeurs d’environnement économique

Tous les dix ans environ depuis 1950, les économies occidentales subissent une crise économique de nature plus structurelle qu’un simple ajustement. Certaines industries ou certains pays qui ont tiré la croissance économique de l’ensemble viennent à maturité. La période de transition, avant que de nouvelles industries ou pays procurent des relais de croissance significative, entraîne un trou d’air. L’enjeu de ces crises n’est pas celui d’un simple ajustement et d’une plus grande focalisation des coûts et des investissements. Ce n’est pas non plus celui d’une restructuration des capacités de production, même si ces deux axes d’action restent pertinents. C’est celui d’une éventuelle modification profonde du portefeuille d’activités et de » géographies « .

C’est pendant la reprise que se gagnent le plus facilement les parts de marché

Les sources de croissance longue et de valeur changent en effet à l’occasion de la crise. Les métiers ou les géographies qui ont fait la croissance de l’entreprise pendant dix ou vingt ans arrivent à maturité ou sont remis en cause. Les vagues de valeur des dix années suivantes se déplacent sur de nouvelles » géographies » (aujourd’hui les pays » émergents ») ou de nouveaux métiers, en termes de croissance et de rentabilité.

Il ne sert alors à rien de vouloir continuer à se battre sur un portefeuille d’activités qui croît de 2 ou 3 % par an et est soumis à une intense concurrence alors que des pans significatifs de l’économie et de grandes » géographies » croissent de 10 % par an pour les dix prochaines années ou plus.

Dans ces situations, la seule restructuration des coûts (frais généraux, achats, restructurations industrielles ponctuelles…), ou des capacités en lieu et place de la restructuration du portefeuille d’activités est un contresens majeur.

La crise actuelle recouvre trois crises différentes

Une crise en cache souvent une autre. La situation actuelle recouvre trois crises de nature différente :

- la première, la plus apparente, résulte de l’éclatement d’une bulle d’activité dans les services financiers. Une activité artificielle significative s’est développée basée sur des prêts à des ménages qui n’avaient pas la capacité d’emprunter. Cette crise conjoncturelle a un impact majeur pour les acteurs des services financiers et plus globalement sur l’économie mondiale ;

- la deuxième est la plus forte et se serait produite à un moment ou à un autre entre 2008 et 2010 indépendamment de la première. Un certain nombre d’industries très structurantes qui ont tiré la croissance occidentale pendant dix à quinze ans (l’automobile, la finance en tant qu’industrie…) arrivent à saturation, ou ne sont plus compétitives sur une base internationale, voire les deux ;

L’enjeu est celui d’une éventuelle modification profonde du portefeuille d’activités

- la troisième est totalement indépendante des deux premières. C’est une crise de croissance causée par le développement majeur de la Chine et son impact généralisé sur les ressources et matières premières rares, et à un degré plus transitoire, par les goulots d’étranglement créés à l’amont de toutes les filières (produits alimentaires, acier, biens d’équipement, transports maritimes, infrastructures, engineering, spécialistes à haute valeur ajoutée…) par une offre qui a du mal à suivre la demande (mais qui finira par la rejoindre, faisant ainsi disparaître certaines tensions sur les prix). Ces trois crises différencient comme rarement auparavant les performances des entreprises suivant leur mix d’activités en termes de secteurs et de géographies.

Croissance forte sur l’amont des filières

Les acteurs présents sur l’aval des filières en Europe de l’Ouest ou aux États-Unis (grande consommation, grande distribution, automobile, hors segments du luxe ou des low-costs) sont en faible croissance et subissent une pression forte sur les marges. Cette situation perdurera, même après une reprise de l’ensemble de l’économie, car elle est structurelle.

À l’inverse, la croissance est forte sur l’amont des filières (biens d’équipement, infrastructures), ou, dans les marchés des pays émergents, sur l’aval des filières (équipement des ménages) et pour longtemps, quelles que soient les crises conjoncturelles qui ne manqueront pas de s’y produire.

Répondre aux crises régulières

Redéfinir les activités

Un enjeu majeur pour les grands groupes occidentaux est de redéfinir fortement et rapidement leurs portefeuilles d’activités par rapport aux nouvelles sources de croissance longue, tout en prenant en compte le fait que des crises sévères interviendront périodiquement (et même peut-être prochainement) au sein de ces dernières.

On ne peut croître à long terme sans donner de bonnes réponses aux crises régulières qui composent une croissance normale. Il ne faut pas se tromper sur le type de crise, sur les leviers fondamentaux à utiliser pour chaque crise, sur la valeur de la part de marché et l’intérêt de certaines stratégies de consolidation, ni sur le timing de mise en œuvre de certaines décisions.

Certaines crises permettent et nécessitent de se renforcer dans ses métiers et de gagner de la part de marché lors du rebond qui leur succède. L’ajustement des coûts et des investissements doit donc être extrêmement précis et différencié. D’autres nécessitent d’arbitrer sans états d’âme en faveur de la défense des résultats financiers à court terme. Défendre la part de marché à tout prix n’y a pas de sens. Certaines enfin nécessitent de modifier profondément le portefeuille de métiers et de géographies si l’on veut continuer à croître de façon significative et rentable à long terme.

Chaque dirigeant doit avoir sa propre vision de chaque crise que traverse son entreprise et de ce qui vient au-delà de cette crise, indépendamment de la vision consensuelle du marché ou des experts qui n’est pas forcément la meilleure. De cette vision – plus forte que celle des concurrents – et des décisions prises – plus cohérentes – dépendent la croissance et le leadership de l’entreprise à moyen terme.

Estin & Co est un cabinet international de conseil en stratégie basé à Paris, Londres, Genève et Shanghai. Le cabinet assiste les directions générales de grands groupes européens et nord-américains dans leurs stratégies de croissance, ainsi que les fonds de private equity dans l’analyse et la valorisation de leurs investissements.