Acheter l’électricité n’est plus aussi simple qu’avant

Électrons libres

La dérégulation de la production de l’électricité entraîne des conséquences économiques générales qui sont bien connues, puisqu’elles ont été observées dans un grand nombre de pays, et ce indépendamment de la variété des schémas de régulation et des situations de départ.

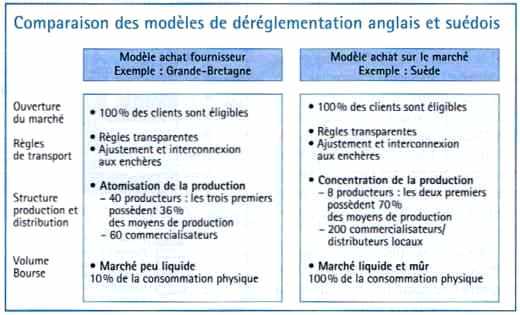

À titre d’illustration, nous comparons ci-dessous les deux modèles de dérégulation prétendument les plus avancés en Europe : la Grande-Bretagne et la Suède.

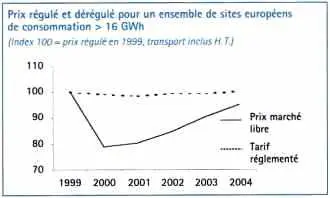

À l’ouverture du marché, les prix commencent par baisser, puis se mettent vite à augmenter jusqu’à parfois dépasser le niveau initial.

On met souvent ce phénomène sur le compte de processus mal maîtrisés parce que nouveaux, qui conduisent à rationner les capacités disponibles : difficulté d’obtention des autorisations de construire de nouvelles capacités, incohérence des régulations entre les différentes étapes de la chaîne de valeur, évolution des contraintes et des incitations environnementales, positions de départ dominantes des monopoles historiques, etc.

Ces difficultés conjoncturelles ne doivent pas masquer les raisons de fond qui poussent les prix à la hausse malgré la concurrence accrue : l’électricité n’est en effet pas une commodité comme les autres, car elle se stocke difficilement. En ajoutant à cela un besoin de consommation très variable, notamment en fonction de l’heure et de la météorologie, on voit qu’on a besoin en permanence d’une réserve de capacité importante, de l’ordre de 10 à 15 % de la consommation moyenne. À ce jour, les mécanismes permettant de couvrir ce besoin dans le cadre de marchés – même régulés – n’ont pas été trouvés, fondamentalement parce que l’équilibre offre/demande à moyen terme est instable. De plus, l’inélasticité de la demande à court terme conduit à des variations de prix spot pratiquement illimitées, qui compliquent la lisibilité des marchés.

Sans regretter les monopoles étatiques en voie de disparition, on peut tout de même s’interroger sur la gestion des situations de rente (un barrage est aujourd’hui l’actif qui ressemble le plus à une planche à billets) et sur la difficulté d’utiliser le levier énergétique dans les politiques industrielles nationales ou régionales.

On pourrait croire ces questions réservées aux politiques, aux environnementalistes et aux économistes férus de modèles d’offre et de demande, mais elles ont des conséquences concrètes et immédiates sur la façon dont les entreprises doivent s’organiser pour acheter leur électricité.

Des risques nouveaux

L’acheteur « éligible » dispose certes de nouvelles marges de manœuvre pour négocier les prix, mais il se trouve en même temps exposé à des risques peu familiers. Il convient tout d’abord de clarifier son mandat stratégique : que veut dire « bien » acheter l’électricité pour l’entreprise ? Quels risques peut-on prendre et sur quel horizon de temps ?

Face à la complexité et à l’incertitude de ces questions, beaucoup d’entreprises se sont pour le moment contentées de négocier annuellement un prix fixe en faisant jouer la concurrence, sur des périmètres géographiques restreints. Cette position, issue des habitudes antérieures et d’un réflexe de bon sens, est en fait risquée, et de toute façon pas à la hauteur des enjeux lorsque la facture énergétique est importante. Le risque réel d’une telle position est élevé, car elle peut représenter une perte de compétitivité par rapport à des concurrents plus agiles pour capturer les opportunités de marché. De plus, en l’absence de gains réels sur le fond, le seul bénéfice d’une telle approche provient de la négociation commerciale, qui permet certes d’aligner les offres à un moment donné : cependant les écarts de prix entre les meilleures offres, avant négociation finale, ne sont, à l’expérience, que de 1 à 2 %.

Certaines entreprises s’essaient donc à modeler leur profil de risque et de gain en utilisant des options contractuelles (exemple : répercussion de la baisse éventuelle du prix de marché pendant le déroulement du contrat) et à intervenir sur le marché. Bien évidemment, les gains potentiels à attendre augmentent – en théorie – avec le risque que l’entreprise est disposée à prendre.

Encore faut-il mettre en place la stratégie adéquate : ce qui est statistiquement vrai de portefeuilles diversifiés sur le long terme n’est pas suffisant quand il faut tenir des objectifs de rentabilité à l’année ou au trimestre.

Trois postures stratégiques possibles

Nous voyons se dessiner trois postures stratégiques de la part des acheteurs.

- Les industriels pour lesquels l’électricité est une ressource stratégique essaieront de passer du côté des « producteurs », en investissant dans des moyens de production à bas coût afin de capter les rentes et d’éviter de subir de plein fouet la volatilité des marchés.

- Certains vont tout simplement acheter leur électricité au fournisseur dont l’offre correspond le mieux à leur profil.

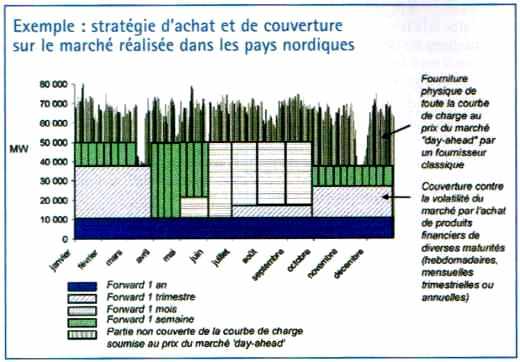

- D’autres prendront une position active sur les marchés, en achetant des blocs complets, ou en s’approvisionnant au fil de l’eau, selon un mandat de gestion prédéfini1.

Ces postures ne sont pas incompatibles entre elles et peuvent être adoptées simultanément en fonction des différentes maturités des marchés et des besoins des affaires.

Une fois la ligne de conduite fixée, l’exécution fait appel à des méthodes qui ne sont pas toutes habituelles.

Des méthodes classiques…

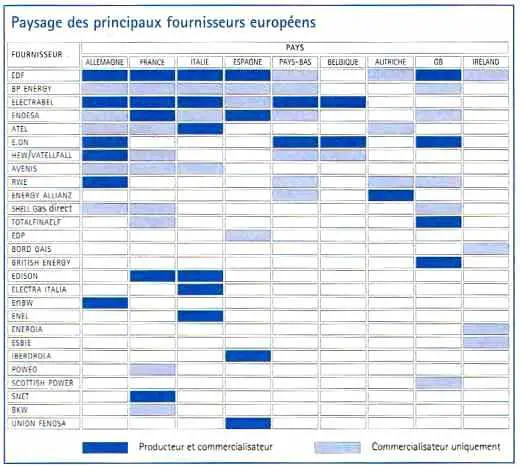

Comme pour tout achat, la connaissance du marché fournisseurs est essentielle : le paysage est en train de se structurer et de s’internationaliser à coup d’alliances et de fusions, et de nouveaux prestataires apparaissent (exemple : Poweo en France).

L’adéquation entre la stratégie commerciale du fournisseur et la typologie de consommation (volume, répartition géographique, profil de consommation) permet de réaliser des gains d’efficacité gagnant/gagnant.

La mise en concurrence intense au moyen d’appels d’offres larges et structurés, à plusieurs tours, avec recours éventuel à des enchères en ligne, est possible et crédible. La consultation conjointe de fournisseurs locaux et de gros fournisseurs, impatients de développer leur chiffre d’affaires international, est souvent fertile.

Ceci amène un éventail de choix réel, même si beaucoup d’offres restent souvent le « calque » des produits disponibles sur les marchés de gros :

- l’appel d’offres peut être combiné avec des négociations bilatérales dans une optique de partenariat à moyen terme ;

- l’expression du besoin, notamment en termes de structure de prix, peut faire appel à une grande créativité : indexation, « tunnels », take-or-pay, rabais Groupe, conditions de paiement, profil de cash-flows, etc. ;

- la durée de l’engagement contractuel est également un paramètre clé : il convient d’évaluer la possibilité de s’engager sur le moyen terme (plus d’un an) tout en maintenant la flexibilité nécessaire pour ne pas se déconnecter des évolutions de marché ;

- enfin, l’électricité peut éventuellement être groupée avec le gaz pour présenter un profil plus large auprès des fournisseurs internationaux.

… à compléter par d’autres, plus spécifiques

La gestion du timing de l’achat est le point clé : la volatilité des prix à court terme ainsi qu’une certaine saisonnalité global2 font que des différences de plus de 10 % peuvent être facilement atteintes selon la date à laquelle on contracte. Ces écarts sont sans commune mesure avec les gains à espérer d’une négociation commerciale, même excellemment menée.

Il convient donc de mettre en place des outils et méthodes d’achat permettant d’échapper au risque inhérent au choix d’une date fixe de décision (par exemple via une segmentation des achats dans l’année ou une indexation).

La durée de validité des offres, qui se mesure typiquement en jours, voire en heures, peut être aussi un facteur clé de différenciation. Afin de permettre un véritable processus de consultation et de négociation, elle doit être prolongée. Là encore, une cotation indexée peut s’avérer utile.

La durée de validité des offres, qui se mesure typiquement en jours, voire en heures, peut être aussi un facteur clé de différenciation. Afin de permettre un véritable processus de consultation et de négociation, elle doit être prolongée. Là encore, une cotation indexée peut s’avérer utile.

Le profil de la demande peut être travaillé, notamment pour jouer de flexibilité ou pour améliorer la prévisibilité : cet effet peut être important dans le cas de sites difficiles à foisonner3, même s’il faut noter que l’ouverture de la concurrence n’a pas pour le moment conduit à développer des offres fondées sur un yield management4 véritablement plus innovant que ce que savait déjà proposer EDF au temps du monopole.

L’effet « volume » traditionnel est, en revanche, délicat à appliquer : on peut même constater un désavantage pour les gros sites dont la consommation est mal prévisible, qui sont donc plus difficiles à « foisonner ». Il n’en reste pas moins vrai que les producteurs seront toujours plus disposés à être commercialement réactifs face aux « gros clients », stratégie de Global key account management oblige. Et certains fournisseurs ont pour objectif de prendre des volumes importants pour constituer une base d’activité.

Enfin, les contrats peuvent inclure des clauses particulières qui sont difficiles à quantifier par les fournisseurs, ou qui sont du type « gagnant/gagnant » : voici une opportunité de gagner quelques avantages supplémentaires sans faire monter le prix !

Aussi, la prise en compte de tous ces éléments de négociation, ainsi que la mise en œuvre de nouvelles modalités d’achat dans un cadre de plus en plus international, nécessite-t-elle le plus souvent de mettre en place une organisation transversale nouvelle pour ce type d’achat, comparable à celle qui peut exister pour les commodités stratégiques traditionnelles.

Dans un grand groupe industriel européen, un appel d’offres international, portant sur une soixantaine de sites, et loti selon des critères industriels et commerciaux (profils de consommation, volumes), voire nationaux, pour susciter le maximum de réponses de qualité, a permis d’obtenir des bénéfices qui peuvent être estimés à 5 % de la facture totale. Ces bénéfices proviennent en particulier de la prédictibilité de la charge (contrats « tunnels »), des rabais obtenus grâce à l’ouverture internationale, du portfolio management et des délais de paiement. De plus, les durées contractuelles allongées permettent de sécuriser les prix à la hausse, tout en bénéficiant d’opportunités quand le prix de marché est attrayant.

Attention, électricité !

Un dernier mot de prudence : les marchés actuels ne sont pas tous liquides, et sont très volatils ! Et l’accès à l’information reste inégal.

Les entreprises qui n’ont pas vocation à spéculer doivent mettre en place une stratégie d’achat globale, mais pas monolithique, afin de s’assurer que les risques, désormais inhérents à cette catégorie d’achat, sont maîtrisés, tout en bénéficiant de la dynamique concurrentielle.

______________________________________

1. « Portfolio management », selon le terme consacré.

2. À considérer avec prudence, les anticipations des acteurs tendant à faire que chaque année est différente des autres.

3. Lissage de charge par agrégation de sites.

4. Grilles tarifaires pour optimiser l’utilisation des actifs.