Vers un modèle pour détecter et réagir

Nous savons bien qu’il y aura toujours des crises financières, mais celle que nous traversons est unique, par la nature de ses causes, par son ampleur et la violence de ses effets. Comment s’assurer que de tels événements ne vont pas se reproduire ?

Mettre fin aux déséquilibres macroéconomiques

C’est la conjonction de déficits massifs et persistants des balances des paiements courants des États-Unis et d’excédents structurels chez des pays émergents comme la Chine ou le Moyen-Orient qui a été à l’origine profonde de la crise. Les pays créditeurs ont souhaité fixer leur parité sur celle du dollar afin de ne pas perdre leur compétitivité, ce qui les a amenés à acheter du dollar pour des montants inouïs.

La crise est le résultat d’une politique monétaire laxiste particulièrement aux États-Unis

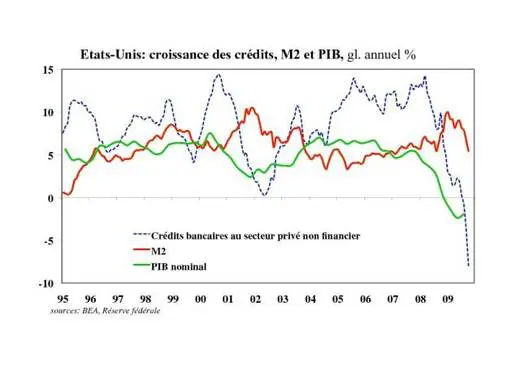

Or, ces interventions sont créatrices de monnaie. Elles ont joué un rôle majeur dans l’abondance des liquidités observée depuis une dizaine d’années et dans le maintien des taux d’intérêt à des niveaux très bas (proches de 0 si on tient compte des anticipations inflationnistes). On comprend que, dans un tel contexte de facilité monétaire, l’endettement se soit envolé. La croissance du crédit aux États-Unis et en Europe a systématiquement – et de beaucoup – dépassé la croissance de l’économie réelle.

L’innovation financière a accusé ce phénomène. L’usage excessif de la titrisation a permis aux banques – à fonds propres inchangés – de consentir un volume toujours croissant de nouveaux crédits.

La croissance économique a été, pour un temps, favorisée par cet emballement du crédit. Mais lorsque le marché des subprimes s’est effondré à l’été 2007, les investisseurs ont pris peur et c’est l’ensemble des marchés de crédit qui ont perdu leurs acheteurs et donc leur liquidité. Le prix de ces débordements est élevé : une profonde récession et la montée du chômage.

Raison garder

Il faudra raison garder et ne pas compromettre le retour à la croissance par l’accumulation de règles trop pénalisantes et indifférenciées, qui pourraient exagérément freiner le financement de l’économie, notamment en Europe, où le rôle des banques est beaucoup plus important qu’aux États-Unis.

La crise est donc, pour beaucoup, le résultat d’une politique monétaire laxiste particulièrement aux États-Unis. Les banques centrales – rassurées par la modération de l’inflation des prix des biens et des services (modération qu’expliquent en partie les exportations chinoises à faible coût de main-d’œuvre) – n’ont guère réagi à la montée des périls. Ni la croissance excessive de la masse monétaire et du crédit, ni le gonflement de bulles d’actifs ne les ont incitées à resserrer à temps leur politique monétaire. Et, pour éviter un effondrement du système financier, ces mêmes banques centrales n’ont eu d’autre choix que de fournir massivement de la liquidité aux institutions financières à la recherche de financement.

Éviter le retour de tels errements

Il faut d’abord s’attaquer à la cause profonde que sont les déséquilibres macroéconomiques. Il faut détecter à temps les risques du système et prendre des mesures concrètes pour les corriger. C’est ce qui a amené le Comité que j’ai animé à proposer la création en Europe d’un » Conseil du risque systémique » sous l’égide de la Banque centrale européenne. Ce Conseil comprendra les banques centrales, les régulateurs et superviseurs financiers de l’Union européenne.À ce Conseil reviendra la responsabilité de sonner l’alerte quand il est encore temps et de proposer des mesures concrètes pour éviter les dérives.

Des recommandations de nature politique qui exigent la coopération de tous les pays

Ce modèle suscite de l’intérêt hors d’Europe, notamment aux États-Unis. Il ne sera vraiment efficace que s’il s’applique globalement. Je souhaite que les États-Unis et la Chine, qui verrouille abusivement son taux de change, acceptent de jouer le jeu et de donner leur appui à cet effort de » surveillance multilatérale « , ainsi que le G20 l’a recommandé récemment. Il faut aussi que la future régulation financière soit adaptée aux risques d’aujourd’hui et soit donc profondément remaniée. On s’y emploie sur le plan international en proposant des règles de fonds propres et de liquidité qui soient à la fois réalistes et pertinentes afin d’éviter le retour aux pratiques du » hors bilan » qui ont permis à certaines banques d’échapper à la contrainte réglementaire.

Enfin, il convient que ces règles soient les mêmes pour tous les acteurs. Ce que nous avons proposé au niveau européen en donnant un certain nombre de pouvoirs de décision aux trois agences de supervision financières européennes dont nous avons recommandé la création. Et qu’elles soient effectivement appliquées (à mon sens, le FMI aura un rôle déterminant à jouer à cet égard).

Ces recommandations sont vastes dans leur portée. Il ne faut pas se dissimuler qu’elles sont, derrière leur apparence technique, de nature politique. Sans la coopération de tous et en particulier des États-Unis et de la Chine (les deux grandes sources des déséquilibres) et leur accord pour ajuster leurs politiques intérieures afin de contribuer à un meilleur équilibre global, nous risquerions de nouveaux déboires à échéance relativement brève. Les enjeux sont majeurs et le temps est compté.