Les acquisitions en temps de crise : une opportunité

REPÈRES

REPÈRES

Face aux turbulences, les entreprises se concentrent sur leurs clients, la gestion de leur trésorerie et les restructurations pour optimiser leur structure de coût. L’évolution de l’activité européenne de fusions-acquisitions en valeur semble confirmer ce point (avec par exemple une baisse de plus de 50 % entre 2007 et 2009). En revanche, l’évolution en volume montre que le marché reste relativement stable pendant les récessions (13 400 opérations en 2009 pour 13 700 en 2007). On remarque même que, si pendant la crise de 2008–2009 l’activité liée au Private Equity s’est effondrée, les opérations Corporate demeuraient pour leur part à un niveau légèrement supérieur à celui de 2007 (12300 opérations en 2009 pour 11 500 en 2007). Ce constat contre-intuitif laisse imaginer que certains prédateurs profitent de la crise pour fondre sur leur proie.

Les ralentissements économiques, en particulier lorsqu’ils sont similaires à celui de 2008–2009, font effet de » test de survie » pour nombre d’entreprises. Lors de ces périodes difficiles, les dirigeants hésitent à parler de fusions-acquisitions et cherchent souvent de bonnes raisons pour les retarder. L’anticipation et la réactivité sont clé, et le management doit démontrer sa capacité à être sur tous les fronts Mais, pour ceux qui veulent profiter de la crise pour mener des acquisitions, deux questions clés doivent être posées : une telle stratégie est-elle pertinente en termes de création de valeur ? Quelles sont les règles d’or pour réussir ?

Analyser la création de valeur

Une comparaison rigoureuse

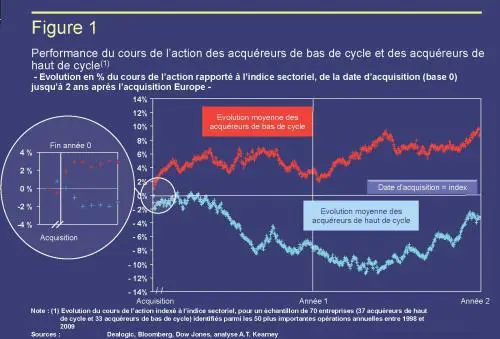

Pour comparer l’effet des acquisitions selon la période où elles ont eu lieu, nous avons étudié les 50 acquisitions européennes les plus importantes chaque année entre 1998 et 2009 et sélectionné les acteurs au comportement spécifique de chaque phase de cycle économique : ceux qui ont réalisé au moins 80 % de la valeur totale de leurs opérations soit en bas de cycle, soit en haut de cycle. L’évolution du cours de leur action a été comparée à celle de leurs pairs (du même secteur), entre deux jours avant l’acquisition jusqu’à deux ans après l’acquisition. Nous avons donné la même pondération à toutes les entreprises et comparé l’évolution moyenne de chacun des deux groupes.

Afin d’évaluer la création de valeur respective des opérations en bas et en haut de cycle, nous avons choisi 50 cas concrets et les avons comparés suivant une méthodologie garantissant la meilleure objectivité.

Les acquisitions créent rarement autant de valeur que ce qui est anticipé.

En introduisant l’indice sectoriel pour comparer les entreprises avec leurs pairs, nous nous sommes assurés que l’analyse n’était pas faussée par l’évolution globale des cours de Bourse.

Résultats probants

Des résultats de cette analyse (voir figure 1), il ressort que l’évolution des cours de Bourse est plus favorable chez les acquéreurs de bas de cycle que pour ceux de haut de cycle. Cela reste vrai a minima deux ans après l’acquisition avec un écart de valeur autour de 15–20% entre les deux groupes. Par ailleurs, la ligne » zéro » représentant l’indice sectoriel, les acquéreurs de bas de cycle sont non seulement plus performants que les acquéreurs de haut de cycle, mais dépassent également la moyenne de l’industrie (ce qui comprend les entreprises n’ayant pas réalisé d’acquisition et les entreprises ayant réalisé des acquisitions sur toutes les phases du cycle).

Choix stratégiques

Une approche risquée

Une acquisition reste statistiquement un choix stratégique risqué, particulièrement en haut de cycle : même parmi les acquéreurs en bas de cycle, seuls 55 % ont dépassé leur indice sectoriel (versus 34% pour ceux qui ont fait des acquisitions en haut de cycle). Pour les sociétés au-dessous de l’indice, celles qui ont fait des acquisitions en haut de cycle affichent une valorisation inférieure de 20 % à l’indice versus une valorisation inférieure de 10% pour celles qui ont fait des acquisitions en bas de cycle.

Une acquisition réalisée lors d’une récession n’est pas en soi suffisante pour garantir la réussite d’une entreprise ou pour créer un avantage concurrentiel. Nos conclusions restent vraies en moyenne, mais on trouve certains acquéreurs de bas de cycle qui ont fait moins bien que l’indice.

Réaliser des acquisitions en bas de cycle n’est pas une garantie de succès en soi, avec environ 45 % d’entreprises dont la performance ne dépasse pas celle de leurs pairs. En complément de cette analyse statistique et de ses enseignements, nous avons échangé avec des dirigeants sur ces questions afin de mieux comprendre les motivations qui sous-tendent la réalisation d’acquisitions en bas de cycle (malgré toutes les bonnes raisons pour ne pas en faire), ainsi que les conditions de la réussite.

Période propice

Les périodes de ralentissement économique sont propices à la réalisation d’acquisitions. Certaines opportunités se présentent alors qu’elles n’étaient pas accessibles en haut de cycle. Il n’est pas tant question des prix : même si le cours de l’action de la cible est plus bas en période de ralentissement, il en va de même pour celui de l’acquéreur, et nous n’avons pu mettre en évidence une baisse significative des prix de transaction en termes de multiples d’EBIT ou d’EBITDA.

Une consolidation est difficile à conduire alors que les affaires sont florissantes

Il s’agit plutôt d’une question d’acceptabilité de l’opération par les parties prenantes. Par exemple, une consolidation est difficile à conduire alors que les affaires sont florissantes et que tous les acteurs sont en bonne forme. Mais en bas de cycle, les entreprises précédemment réticentes à un rachat réalisent qu’il s’agit probablement de la seule solution pour renforcer leur compétitivité et se maintenir parmi les leaders du marché.

De nombreuses fusions ou acquisitions ne parviennent pas à créer les synergies attendues en raison de problèmes d’exécution. Durant les hauts de cycle, il est plus difficile de réaliser des programmes de restructuration pour des questions politiques et sociales, d’impact sur la société ou l’image de marque, etc. En bas de cycle, un sentiment d’urgence est partagé par tous (actionnaires, dirigeants, employés et même clients), et la mise en oeuvre de synergies s’en voit facilitée, ce qui renforce la probabilité de dépasser ses pairs. C’est particulièrement vrai dans le cas des industries de capacité qui requièrent consolidation et équilibre entre offre et demande.

Se tenir prêt

Cas d’école

À la fin des années 1990, Pernod-Ricard réalisait plus de 80% des ventes sur le marché européen. Pour devenir un géant mondial, Pernod-Ricard lance la course à la consolidation parmi les géants de la boisson. Fin 2001, il assimile Seagram, profitant de l’état de crise où se trouvaient les marques de ce pilier de l’industrie ainsi que de l’échec d’Allied Domecq à présenter une offre. Ébranlé par la crise et incapable de se joindre à la course aux acquisitions, Allied- Domecq finit par tomber dans le giron de Pernod- Ricard en 2005. Vin & Spirit a ensuite été racheté à l’État suédois à l’aube de la crise du crédit de 2008, avec sa forte présence sur le marché américain et la célèbre marque Absolut Vodka. Aujourd’hui, les ventes de Pernod-Ricard hors de l’Europe représentent plus de la moitié de son chiffre d’affaires grâce en partie à la réussite d’acquisitions de bas de cycle.

Des acteurs ayant pratiqué cette stratégie avec succès nous ont aidés à identifier certains facteurs clés de succès. Une fois la récession enclenchée, il est déjà trop tard pour rechercher une cible. Les best in class nous ont tous expliqué que l’acquisition réalisée en bas de cycle était déjà » dans le pipe » parmi d’autres cibles potentielles depuis plusieurs mois ou années. Toutes avaient été étudiées et analysées (parfois même approchées sans succès). Le rationnel stratégique était clair, les synergies identifiées, les ressources nécessaires qualifiées et quantifiées : presque tout était déjà prêt à être exécuté une fois le top départ donné. La période de ralentissement agit alors comme un déclencheur.

L’anticipation et la réactivité sont clé, et le management doit démontrer sa capacité à être sur tous les fronts

Par ailleurs, un alignement parfait au sein du comité de direction et entre la direction et les actionnaires est indispensable. La fenêtre d’opportunité est réduite et le temps manque pour de nouvelles hésitations, analyses ou discussions. La réactivité est clé, et le management doit démontrer sa capacité à être sur tous les fronts, afin de gérer les affaires courantes en situation de crise tout en consacrant du temps et des ressources à la conclusion d’un accord en un court laps de temps.

Oser et gagner

Enfin et surtout, l’audace de se lancer tout en contrôlant le timing est critique, en particulier lorsque le ralentissement est aussi sévère qu’en 2008–2009. L’instabilité de l’environnement économique et l’incertitude ambiante rendent la décision d’acquisition difficile. Mais le passé a montré qu’attendre une stabilisation signifie finalement rater l’opportunité.

Fenêtre de tir

Un leader de l’industrie automobile nous a rapporté les propos d’un membre de son comité de direction : » Certes, la situation est instable, nous ne savons pas de quoi demain sera fait. Nous avons cherché à réaliser une telle acquisition depuis des années. Nous sommes tous convaincus qu’elle est opportune pour notre société et la fenêtre de tir est très réduite. Je sais que nos volumes ont chuté de 35%, que notre cours de Bourse a été divisé par deux. Il pourrait sembler plus raisonnable d’attendre, au cas où les volumes continueraient à baisser. Mais si c’est le cas, j’ai bien peur que la question ne porte plus sur la pertinence de l’acquisition mais sur la recherche d’un nouvel emploi dans un autre secteur pour chacun d’entre nous et pour tous nos employés. » Au final, ils ont osé, espérons qu’un avenir proche nous révélera qu’ils ont gagné…

Malgré les réticences fréquentes à réaliser des acquisitions en bas de cycle, certains acteurs profitent des conditions favorables, et bénéficient parfois d’opportunités uniques. En moyenne, ceux qui osent acquérir en bas de cycle créent plus de valeur que ceux qui réalisent des acquisitions en haut de cycle, et même plus que la moyenne de l’industrie. Toutefois, la fenêtre d’opportunité est étroite et l’anticipation, le rationnel stratégique et une exécution sans faille restent les pièces maîtresses de la réussite.