De nouvelles perspectives pour les fonds LBO

REPÈRES

REPÈRES

Les fonds LBO ont pour vocation d’être actionnaires de sociétés, appelées participations, pour une durée de l’ordre de quatre à sept ans. Ces participations sont achetées par les fonds, le plus souvent avec l’aide d’un financement bancaire significatif (aujourd’hui ~ 50 % du prix d’acquisition), dans le cadre d’un projet spécifique. La principale rémunération des fonds, de très loin, provient de la plus-value (éventuelle) qu’ils réalisent entre l’achat et la vente de leurs participations. Naturellement, cette plus-value éventuelle est liée à la performance opérationnelle de la société en portefeuille.

L’année qui s’est écoulée depuis la chute de Lehman Brothers a fait évoluer beaucoup d’attitudes et de comportements et a modifié en profondeur certains secteurs économiques : il est clair que les banques ne fonctionneront plus de la même manière (les comités des risques y veilleront), les fonds d’arbitrage non plus (leurs investisseurs y veilleront).

Qu’en est-il des fonds LBO ? Sont-ils également voués à disparaître ? Ont-ils encore un rôle à jouer dans l’économie d’aujourd’hui, voire dans la reconstruction de notre économie ?

Un net ralentissement lié aux conditions actuelles

Dans la période de crise économique actuelle qui touche toutes les entreprises, les participations des fonds LBO ne font pas exception. Compte tenu de la baisse – temporaire – de la performance de leurs participations, les fonds devront attendre plus longtemps avant de les vendre, et donc de réaliser cette rémunération potentielle.

Espèces menacées

Certaines « espèces » financières sont aujourd’hui en voie de disparition. Par exemple, les CLO/CDO (Collateralized Loan Obligations/Collateralized Debt Obligations), ces instruments qui permettent aux banques de placer sur le marché financier une grande partie de leurs portefeuilles de prêts ou d’obligations, qui étaient encore il y a dix-huit ou vingt-quatre mois des acteurs florissants, dominants, peut-être même arrogants, sont aujourd’hui en grande difficulté.

La crise économique a été la conséquence d’une crise bancaire et financière qui a également eu un impact direct sur l’activité des fonds. Les banques ont en effet baissé significativement le niveau de dette qu’elles acceptent de prêter sur une acquisition : si, en 2007, ces niveaux étaient beaucoup trop élevés (jusqu’à 9 x l’EBITDA1 sur des dossiers très visibles), les banques n’acceptent plus de prêter au-delà de 3 x l’EBITDA aujourd’hui.

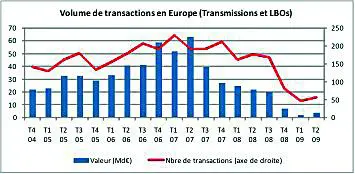

Compte tenu du temps qu’il faut pour que les vendeurs ajustent leurs prix à la baisse (comme dans l’immobilier), peu de transactions peuvent se réaliser aujourd’hui (cf. figure 1). Cette difficulté à monter de nouveaux dossiers provient également de la modification des relations entre les fonds et les banques qui ont évolué au gré de la performance, bonne ou mauvaise, des participations en portefeuille. Pour ces différentes raisons, les fonds LBO traversent une période de crise. Comme toujours, certains n’y survivront pas, mais l’industrie du private equity continuera à exister.

Un apport en capital et en conseil

La première des caractéristiques des fonds est qu’ils sont des investisseurs de moyen-long terme. Les fonds sont levés pour une durée initiale comprise entre dix et douze ans. La structure de leur rémunération, comme décrite au 1er paragraphe, rend les équipes relativement imperméables à un trou de rentabilité sur la période.

Un partenariat bénéfique

Le management de certaines entreprises, familiales ou cotées, souffre parfois de l’absence ou de la rareté des échanges avec ses administrateurs. Les fonds sont des administrateurs professionnels, dont l’un des objectifs est précisément de débattre avec le management des participations et de l’aider à tester la pertinence de leurs décisions. Cela permet d’affiner la définition de la stratégie et de conseiller le management dans les choix qu’il doit effectuer (de tous ordres : marketing et commerciaux, organisationnels, et bien sûr financiers).

Elles peuvent ainsi tout à fait supporter, dans le cadre d’un projet bien défini, d’effectuer des investissements qui mettent parfois plusieurs années à devenir rentables. Cette caractéristique permet de remplacer avantageusement d’autres types d’actionnaires, notamment la Bourse qui sanctionne systématiquement une baisse de rentabilité, même temporaire.

Par ailleurs, le métier même des fonds est d’être des actionnaires impliqués. Cela permet d’avoir des échanges de qualité avec le management, à la fois structurés et constructifs. Cette fonction continuera à avoir une importance primordiale si bien que les fonds ne devraient pas disparaître.

Les fonds disposent de ressources importantes

Les montants absolus à investir en LBO se situent à un pic historique

Au-delà de l’intérêt théorique des fonds et de ce qu’ils peuvent apporter d’un point de vue macroéconomique, ils disposent surtout aujourd’hui de grandes ressources qui leur permettront de jouer un rôle important dans l’économie. Tout d’abord, les moyens financiers : les équipes de gestion ont continué à lever des fonds importants jusqu’à récemment (figure 2) alors même que les opportunités d’investissement diminuaient. De plus, la part que les équipes de gestion prévoient d’allouer aux transmissions et au LBO a augmenté depuis deux ans si bien que les montants absolus à investir en LBO se situent à un pic historique (plus de 9 milliards d’euros à fin 2008).

Dettes » senior » et dettes » mezzanine »

Dans le cas de transmission d’entreprise ou de restructuration, les actionnaires sont généralement amenés à financer une partie de l’opération par des prêts qui sont classés en deux catégories : les dettes » senior » font l’objet de contrats qui protègent au mieux le prêteur qui bénéficie généralement de la primeur en matière de paiement d’intérêts ; les dettes » mezzanine » complémentaires des précédentes offrent une rémunération supérieure, mais des garanties moindres.

Les fonds LBO ont également su élargir leur gamme d’activité au-delà du capital-transmission classique, et proposer des » services » plus diversifiés et plus proches des besoins actuels des dirigeants ou actionnaires.

Tout d’abord, les opérations de capital développement constituent un » retour aux sources » du LBO, que de nombreuses équipes de gestion avaient oublié. Les fonds peuvent entrer au capital d’une société à l’occasion d’une acquisition ou de la nécessité d’effectuer un gros investissement.

Ensuite, les interventions en situation de retournement : cette activité plus sensible est réservée aux fonds les plus expérimentés. Il s’agit en effet de rentrer au capital d’une société en difficulté opérationnelle forte (typiquement qui consomme de la trésorerie chaque année). Le fonds peut rentrer à l’occasion d’une procédure judiciaire ou, pour la prévenir, le plus souvent en augmentation de capital pour financer les restructurations nécessaires.

Les banques sont actuellement extrêmement frileuses

Enfin, les restructurations financières constituent une activité assez nouvelle, vouée à se développer. Elle naît des excès d’endettement utilisés dans le passé pour structurer certaines acquisitions. Certains actionnaires savent que leur capital ne vaut plus rien ; parfois une partie de la dette bancaire ou mezzanine doit même être provisionnée. Un fonds LBO externe peut alors s’avérer utile en apportant des capitaux extérieurs, ce qui permet de rembourser une partie des dettes, de financer les restructurations opérationnelles éventuelles et de cristalliser une valorisation extérieure pour régler les conflits entre actionnaires historiques et banquiers.

Des outils sans équivalent

Prudence bancaire

Pour répondre à leurs besoins en capitaux, les entreprises peuvent envisager un appel public à l’épargne ou, théoriquement chercher des financements bancaires. Mais les banques sont actuellement extrêmement frileuses et peu répondent aux demandes de leurs clients, parfois parfaitement justifiées.

Enfin, l’absence d’alternatives à l’offre de capitaux des fonds de LBO est actuellement patente. Pour les entreprises cotées, la conjoncture actuelle est peu propice à un appel au marché. Plusieurs levées d’obligations ont eu lieu sur les derniers mois (EDF, Lafarge, Arcelor Mittal, etc.), ainsi que quelques augmentations de capital mais, dans les deux cas, elles se font à des conditions pénalisantes pour les actionnaires actuels : rémunération élevée des obligations ou dilution forte pour les augmentations de capital.

En conclusion, si les fonds LBO traversent eux aussi une période de crise, il n’y a aucun doute sur le fait qu’ils constitueront encore dans quelques années des acteurs majeurs de l’économie : leur modèle de fonctionnement en fait des acteurs du financement ayant une vision à plus long terme que les autres, et ils disposent aujourd’hui de ressources importantes. La principale question qui reste posée reste naturellement celle du paysage concurrentiel : autant l’espèce » fonds LBO » survivra, autant de nombreux représentants de cette espèce ne survivront pas.

1. EBITDA : Earnings Before Interest, Taxes, Depreciation & Amortization, équivalent à notre Excédent brut d’exploitation français.