Fusions-acquisitions : vers la construction de valeur

Analyser et discuter le » marché en cause »

Analyser et discuter le » marché en cause »

Avant même de considérer en détail le bien-fondé d’une opération de fusion-acquisition » de l’intérieur « , un état des lieux pertinent du marché permet de percevoir les forces en présence, et augure des perspectives sectorielles et géographiques de concentration. Cette analyse est menée par l’acquéreur lors de la recherche de cibles. Elle doit aussi être conduite de façon anticipée pour éviter les mauvaises surprises, en adoptant l’angle de vue des autorités de contrôle de la concurrence qui ont une influence croissante dans le processus de concentration.

Ainsi, lorsqu’elle analyse la conformité d’une opération avec les règles de la concurrence et arbitre les cas litigieux, la Commission européenne étudie les » marchés en cause » sur lesquels les entreprises concernées opèrent. Un » marché en cause » est la combinaison d’un marché de produits et d’un marché géographique. On imagine alors bien comment les critères de décision d’une entreprise lors du montage d’une opération peuvent diverger des critères d’arbitrage de l’autorité de contrôle. Deux exemples :

- une entreprise pourra considérer une activité de fourniture d’équipement industriel et l’activité de services associés comme un tout indissociable (fournir l’équipement permettant de rendre le client captif pour la fourniture de services) ; l’autorité de contrôle pourrait, a contrario, considérer ces deux activités comme deux » marchés produits » distincts : il peut y avoir des fournisseurs de services industriels qui ne sont pas des fournisseurs d’équipement ; seule une segmentation fine de l’activité de services permet de trancher ;

- dans certains secteurs, le périmètre géographique des marchés peut faire débat. C’est par exemple le cas du matériel de transport ferroviaire : les clients sont encore nationaux (SNCF, Deutsche Bahn…) mais on constate une tendance à l’européanisation (développement de normes et d’infrastructures européennes, ouverture des marchés locaux…). Il est aisé de concevoir qu’un marché défini comme national peut être extrêmement concentré alors que son extension européenne ne le sera pas.

La mesure de la concentration d’un marché est donc ardue, et défendre le bien-fondé d’une opération de fusion-acquisition devant l’autorité de contrôle doit être anticipé et préparé. En effet, ces mesures de concentration peuvent entraîner des refus ou des conditions suspensives de la part de l’autorité de contrôle de la concurrence. Dans les cas » litigieux « , plutôt qu’un refus pur et simple, cette dernière peut être amenée à demander des mesures compensatoires, telles que des désinvestissements, des réductions de capacité de production (lorsque celle-ci est corrélée à la part de marché), ou encore des mesures plus spécifiques aux marchés en cause.

Adapter la taille de la transaction

Au-delà de cette analyse des marchés en cause, et des opportunités ou contraintes qu’on pourrait en déduire, la création de valeur d’une opération est-elle corrélée à la taille de la cible ? Notre étude montre que non.

Toutefois, lors de la dernière décennie, force est de constater qu’aux extrêmes les petites opérations (montant inférieur à 50 millions d’euros) ont créé de la valeur boursière, alors que les mégatransactions (montant supérieur à 10 milliards d’euros) en ont détruit dans presque tous les cas.

Fusionner avec une entreprise de taille limitée permet de réduire les risques liés à la pénalisation de l’opération par les marchés financiers et les risques inhérents à la distorsion de concurrence : lorsque la Commission européenne empêche un rapprochement, les pertes liées à l’échec de la fusion peuvent être significatives (temps consacré à la préparation de la fusion, orientation biaisée des stratégies de développement, investissements de communication…).

Les conditions d’intégration sont de plus facilitées lorsque les écueils de la course à la taille par une méga-fusion peuvent être évités : remise en cause de la pertinence stratégique du rapprochement, offre financière trop élevée, surestimation des synergies, cultures d’entreprises trop divergentes.

Optimiser l’expérience de » l’intégration postfusion »

| Figure 1 Surrendement moyen d’une opération en fonction du nombre d’opérations réalisées en dix ans |

Selon notre étude (cf. figure 1), ce sont le plus souvent les entreprises qui ont réalisé entre 5 et 20 opérations en dix ans qui créent de la valeur, car elles ont acquis au fil des rapprochements expérience et flexibilité. À l’opposé de l’inexpérience en matière d’intégration, trop de fusions en un laps de temps restreint font souvent de l’entreprise une somme d’entités peu homogènes et non intégrées. Car fusionner, même avec une entreprise de taille modeste, implique de repenser, en amont et en aval de l’opération, les conditions du rapprochement : réorganisation, mise en œuvre opérationnelle des synergies, adhésion des employés…

Le bon processus et le bon rythme de transformation permettent d’aboutir à la création d’un groupe intégré et maîtrisé, à l’opposé d’une nébuleuse d’activités disjointes. Une intégration réussie se mesurera notamment par la réalisation effective des synergies annoncées lors de la fusion.

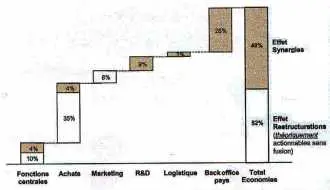

Alors que les synergies de revenus sont souvent difficiles à quantifier précisément, celles de coûts sont perçues par les marchés financiers comme un élément central de justification économique de l’opération. Notre expérience en matière de rapprochements montre que 40 à 60 % des synergies de coûts ne sont pas liées au rapprochement per se, mais constituent des économies provenant de leviers théoriquement actionnables hors de la fusion (cf. exemple en figure 2). Cependant, l’expérience montre aussi que consentir de tels efforts (réorganisation, amélioration de la productivité, externalisation de certaines fonctions…) ne peut se faire sans un puissant catalyseur : le rapprochement en est un.

Choisir le mode de rapprochement le plus pertinent

| Figure 2 Répartition des économies lors du rapprochement de deux entreprises industrielles |

|

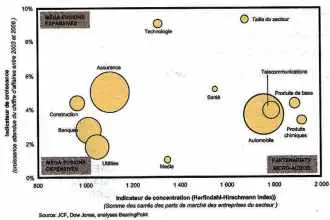

| Figure 3 Perspectives sectorielles des opérations de concentration Positionnement croissance-concentration de quelques secteurs |

|

Tout cela ne doit pas nous faire oublier que les fusions-acquisitions ne sont pas la seule réponse aux désirs de rapprochement. Celui-ci peut aussi prendre la forme d’accords de collaboration (partenariat), de coentreprise (alliance) ou même de fusions-partenariats à la carte, tels les accords financiers et opérationnels complexes et progressifs conclus entre certains constructeurs automobiles.

Lorsqu’ils sont applicables, les alliances et partenariats présentent souvent des avantages par rapport aux opérations de croissance externe : l’investissement initial est réduit, le mode de relation est plus souple, l’opération est réversible.

Ce mode de rapprochement est aussi un moyen de faire évoluer les » business models » afin d’obtenir un avantage concurrentiel. C’est le cas, par exemple, de l’offensive lancée par les assureurs depuis quelques années pour se placer sur le marché des banques. De la même manière que les banques s’étaient associées aux assureurs pour développer la bancassurance, ces derniers privilégient les alliances et partenariats avec leurs confrères bancaires pour mettre en place leurs offres d’assurbanque. Par ces accords, les assureurs s’adjoignent des compétences métiers et peuvent désormais proposer une offre financière plus globale.

Dans cette optique, le calcul d’un indicateur de croissance attendue et d’un indicateur de concentration permet d’identifier grossièrement les secteurs dans lesquels les fusions-acquisitions de grande ampleur seraient encore possibles. L’analyse présentée en figure 3 demeure purement illustrative à ce stade : le chiffre d’affaires n’est pas nécessairement l’indicateur de part de marché le plus pertinent pour tous les secteurs d’activité ; de plus, pour faciliter le traitement statistique des données, nous avons considéré que les marchés et acteurs y opérant correspondaient aux secteurs économiques européens Dow Jones, ce qui est très réducteur.

Néanmoins, trois cas de figure émergent de l’analyse :

- les secteurs faiblement concentrés et à faible croissance pourraient encore se consolider par des opérations de grande ampleur, avec pour principal objectif la réduction des coûts ;

- les secteurs faiblement concentrés et à forte croissance pourraient encore connaître des mégafusions, avec pour but premier le développement de synergies de chiffre d’affaires ;

- dans les secteurs fortement concentrés et à faible croissance, les entreprises devraient préférer les micro-acquisitions et le développement d’alliances et de partenariats.

*

* *

La sacro-sainte » valeur » d’une opération de concentration doit donc être la résultante d’un ensemble de paramètres anticipés et bien agencés qui permettent de réaliser la fameuse équation d’une fusion efficace : 1 + 1 > 2. Les fusions les plus intégrées, et donc les plus réussies, doivent répondre à des enjeux stratégiques clairs et à un processus réfléchi dont les acteurs ne se limitent pas à l’acquéreur et à la cible. Elles seront la base et le moteur du déploiement de nouvelles orientations stratégiques pour l’entreprise. Un rapprochement optimal n’est pas le toit qui clôt la construction d’un édifice, mais la consolidation des fondations d’une entreprise en évolution constante.

* Étude statistique de 2 300 opérations de fusions-acquisitions réalisées par des entreprises européennes entre 1990 et 2000. La création de valeur d’une opération est mesurée par le surrendement de l’action de l’acquéreur un an après l’opération. Ce surrendement est calculé en fonction d’un indice dépendant de la date de l’opération, de sa taille, du secteur d’activité et de la place de cotation.