Faut-il encore investir en R & D ?

La R & D n’est pas nécessairement créatrice de valeur dans les industries mûres et constitue souvent un surinvestissement. Dans les industries en forte croissance, elle n’est pas créatrice de valeur pour tous les acteurs et en particulier pour les suiveurs.

Dans tous les cas, elle n’est qu’un levier de compétitivité parmi d’autres, pas toujours le plus important – c’est-à-dire différenciant -, et certainement pas la barrière ultime face aux concurrents des pays à bas coûts de facteurs.

La question n’est donc pas seulement celle de l’optimisation des objectifs, de l’organisation, et de l’allocation des ressources de la R & D à l’intérieur d’équipes et de budgets plus ou moins inchangés, c’est celle du rôle et du dimensionnement de la R & D au sein de l’ensemble de la stratégie de l’entreprise.

Cinq évidences

1. On ne peut inventer plus vite que la courbe d’expérience de l’industrie

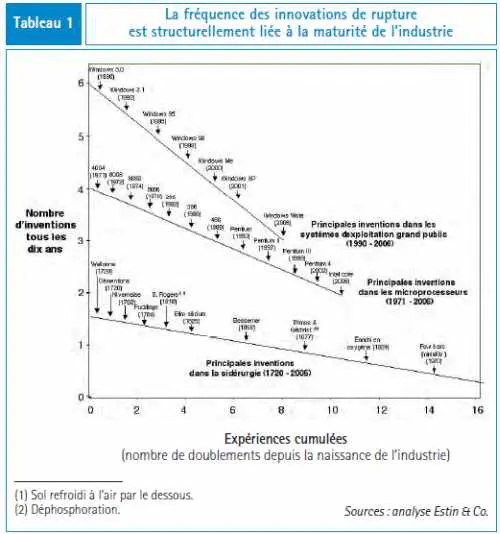

Les inventions majeures, innovations de rupture, modifications technologiques majeures…, ne dépendent pas seulement du talent des chercheurs et des moyens financiers mis en œuvre. Elles sont liées structurellement à la courbe d’expérience d’une industrie.

Dans les industries jeunes à forte croissance, les innovations de rupture sont fréquentes. Dans les marchés mûrs, à faible croissance, les innovations de rupture sont rares. Par exemple, la puissance des semi-conducteurs continue à doubler tous les vingt-quatre mois, dans une industrie en croissance à environ 15 % par an, et où l’expérience cumulée de l’industrie double tous les sept ans. Inversement, dans la sidérurgie, il n’y a plus eu d’innovation majeure depuis trente ans (minimills). L’industrie croît de 3 % par an environ et l’expérience cumulée de cette industrie double tous les quarante ans (cf. tableau 1).

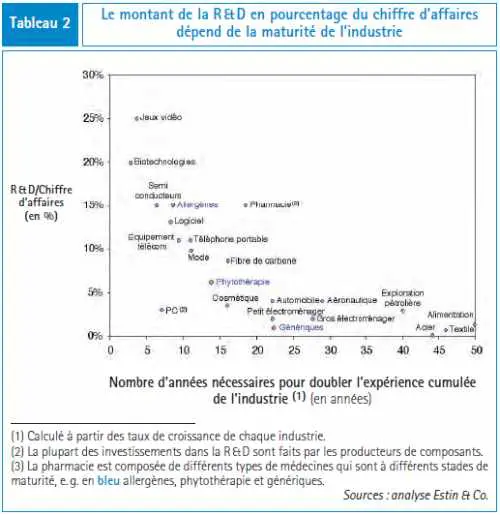

Les budgets moyens de R & D en pourcentage du chiffre d’affaires dans les industries sont d’ailleurs inversement liés à l’expérience cumulée de ces industries, en moyenne, et segment par segment (cf. tableau 2).

La R & D de rupture technologique et de recherche d’innovations fortes a donc une justification dans les industries en forte croissance. Elle peut constituer en revanche un surinvestissement destructeur de valeur dans les industries mûres, que les directions générales doivent challenger.

2. Les fabricants de diligence n’ont pas inventé le chemin de fer

Il y a pourtant de temps à autre de grandes ruptures dans les métiers mûrs qui permettent de substituer une technologie, voire une industrie entière à une autre. Trouver ces ruptures est le fantasme de nombreux acteurs dans ces industries, qu’ils soient dans des positions concurrentielles marginales et cherchent à modifier fondamentalement les règles du jeu à leur profit, ou qu’ils soient en position de leadership et cherchent des sources de croissance pour relancer le marché.

Mais les fabricants de diligence n’ont pas inventé le chemin de fer. L’iPod n’a pas été inventé par les fabricants de DVD ; la machine à expresso avec doses de café est une invention marketing des fabricants de café (Nestlé) et non une rupture technologique initiée par les fabricants d’électroménager ; les jeux vidéo n’ont pas été inventés par les fabricants de jeux de société ou par les studios d’Hollywood ; les PC et le système d’exploitation Windows n’ont pas été inventés par IBM ; Microsoft n’a pas inventé le moteur de recherche d’Internet ; etc.

Les grandes ruptures remettant en cause les technologies sous-jacentes aux industries mûres proviennent toujours d’autres métiers en croissance rapide, qui diffusent leur technologie dans des domaines en apparence éloignés. Il faut donc férocement challenger les équipes de recherche (et leurs budgets) qui, au sein de grands groupes et sur des marchés en faible croissance, prétendent qu’elles vont révolutionner leur industrie au lieu de simplement améliorer la valeur des produits ou la compétitivité des processus de production.Les grands groupes nord-américains gèrent d’ailleurs de plus en plus leurs activités en cantonnant leurs équipes internes à l’exploitation du business « as usual » et en acquérant des petites sociétés innovantes là où de nouvelles technologies ou de nouveaux modèles d’activité leur paraissent prometteurs.

3. Les suiveurs n’ont pas intérêt à fortement investir en R & D

Dans les activités en forte croissance, la R & D est clé et est une arme concurrentielle dans les mains des leaders. En revanche, les suiveurs s’asphyxient le plus souvent en tentant de suivre frontalement les leaders sur le terrain de l’innovation technologique.

Dans les activités en forte croissance, la R & D est clé et est une arme concurrentielle dans les mains des leaders. En revanche, les suiveurs s’asphyxient le plus souvent en tentant de suivre frontalement les leaders sur le terrain de l’innovation technologique.

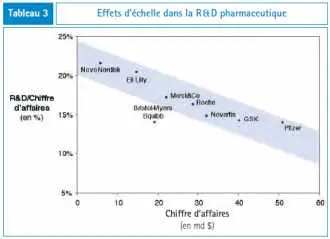

En R & D, comme dans d’autres domaines, il existe en effet des économies d’échelle importantes. Par exemple, dans l’industrie pharmaceutique, les dépenses en R & D des leaders représentent environ 15 % de leur chiffre d’affaires ; elles représentent jusqu’à 25 % pour des challengers (cf. tableau 3). Le constat est le même dans l’industrie des jeux vidéo. Le leader EA dépense environ 20 % de son chiffre d’affaires en développement ; les suiveurs supportent des dépenses en développement d’environ 35 % de leur chiffre d’affaires.

De même, dans les microprocesseurs, Intel, le leader du marché avec plus de 85 % de parts de marché, investit 4 milliards d’euros dans la R & D (13 % de son chiffre d’affaires). Il dispose de quatre laboratoires de recherche travaillant en parallèle, cela lui permettant de ne jamais manquer un cycle du marché. AMD, son principal concurrent, ne dispose que d’un budget R & D proche de 1 milliard d’euros (19,5 % de son chiffre d’affaires) et concentre ses efforts de recherche sur le design produit (par rapport à la recherche fondamentale) et sur l’optimisation du processus de fabrication. Cyrix, fondé en 1988 par d’anciens ingénieurs de Texas Instruments, a investi lourdement pendant dix ans dans la R & D pour être indépendant d’Intel dans le design de microprocesseurs. Dès 1999, il peinait à augmenter la vitesse de ses processeurs à 300 MHz alors que ses concurrents étaient à 450 MHz et plus. En quelques années, ses processeurs sont devenus des produits de milieu et d’entrée de gamme et il a dû finalement sortir du marché.

Comment dépenser différemment, ou de façon plus focalisée, ou en sous-traitant et en partageant les investissements ? Une seule chose est sûre. Dans les industries en forte croissance, la concurrence frontale en R & D est mortelle pour les suiveurs.

4. La R & D n’est pas toujours le meilleur levier d’innovation

Dans les marchés mûrs, les besoins d’innovation pour se différencier des concurrents, de renouvellement des gammes de produits pour entretenir le marché, ou d’adaptation pour répondre à des niches de clients de plus en plus précises ne sont pas nécessairement remplis au mieux par la R & D.

Une grande partie de ces besoins est également ou mieux satisfaite par les innovations marketing, de nouveaux positionnements, de nouvelles associations de produits ou de services, de nouveaux concepts de distribution, etc. Les changements de modèle d’activité peuvent créer des ruptures aussi fortes que les innovations technologiques.

Une grande partie de ces besoins est également ou mieux satisfaite par les innovations marketing, de nouveaux positionnements, de nouvelles associations de produits ou de services, de nouveaux concepts de distribution, etc. Les changements de modèle d’activité peuvent créer des ruptures aussi fortes que les innovations technologiques.

Par exemple, Philips a lancé en 2001 SENSEO (un nouveau concept de cafetière à dosettes) en partenariat avec le fabricant et distributeur de café Douwe Egberts. Ce système a rencontré un succès important (plus de 8 millions d’unités vendues entre 2001 et 2004). En trois ans, Philips a quasiment doublé sa part de marché dans les pays où SENSEO a été lancé. Le succès de ce système ne reposait pas tant sur une rupture technologique que sur une offre adaptée aux évolutions de consommation (individualisation accrue, réduction de la taille des ménages et évolutions des goûts en matière de consommation de café). Ce produit pouvait de plus s’appuyer sur un design réussi et le réseau commercial de Douwe Egberts.

La question fondamentale dans ces marchés mûrs, rarement réellement traitée compte tenu des cloisonnements organisationnels, de la difficulté de faire évoluer les effectifs et les compétences, et des luttes politiques internes, est celle de l’allocation des ressources entre les différents leviers. Vaut-il mieux allouer les ressources à la R & D, au marketing, etc. ? Dans quelle proportion ? Comment faire évoluer cette proportion en fonction de l’évolution de l’industrie ? Quel est le budget maximum de la R & D nécessaire pour entretenir les gammes et les technologies, développer celles-ci au moins au même rythme que celui de la concurrence et au-delà duquel on surinvestit ? Au-delà du suivi naturel de l’évolution d’ensemble de l’industrie, où se feront les différences clés face aux concurrents ?

5. L’innovation peut être une digue de sable face à la concurrence des pays émergents

Les entreprises occidentales misent beaucoup sur la R & D et sur l’innovation pour demeurer compétitives face aux concurrents des pays à bas coûts de facteurs. Dans les industries mûres, cette barrière est structurellement faible : le poids de la R & D est faible ; les innovations de rupture sont rares (cf. tableau 2). La barrière (lorsqu’elle existe) est davantage liée à des innovations marketing (cf. ci-dessus). Cette innovation n’est d’ailleurs pas toujours valorisée complètement par les clients : le coût direct de l’innovation et indirect de la complexité de gamme qu’elle induit est parfois difficilement répercuté dans les prix.

Dans tous les cas, lorsqu’elle est uniquement technologique, cette barrière est transitoire : le délai de rattrapage des concurrents chinois en termes de qualité et de technologie se réduit progressivement. Par exemple, Haier est devenu leader mondial dans les réfrigérateurs en vingt ans, leader mondial dans les climatiseurs en quinze ans et leader mondial de la machine à laver en dix ans. Il est aujourd’hui un des principaux acteurs de gros électroménager avec des produits à la pointe des avancées technologiques. Dans la télévision, il a pénétré en moins de trois ans le marché de la télévision haute définition avec écran LCD, et a introduit la première télévision haute définition à écran LCD sans câble intégrant la technologie UWB (Ultra WideBand) en 2006.

Cette barrière risque même de s’inverser dans plusieurs industries : les budgets de R & D des grands groupes chinois croissent et dans certains domaines se rapprochent progressivement de ceux de leurs concurrents occidentaux. Dans les industries où ils ont nettement le leadership mondial, ce sont eux qui développent les technologies de pointe.Dans les télécommunications, par exemple, le leader chinois Huawei a fortement accru sa technicité au cours des dix dernières années. En 1995, il ne fabriquait que des commutateurs digitaux pour lignes fixes ; en 2000, il fournissait des réseaux mobiles 2G ; aujourd’hui, il fabrique des réseaux mobiles 3G et détient 5 % des brevets essentiels de la norme UMTS du monde. Tous les produits de Huawei sont basés aujourd’hui sur les chips ASIC (Application Specific Integrated Circuit) qui est la technologie fondamentale de l’industrie des télécommunications.

Aujourd’hui, Huawei est le leader mondial de cette technologie en termes de capacité de conception et de rétro- ingénierie.

L’innovation est donc un facteur de compétitivité important, mais transitoire, et pas toujours suffisamment différenciant. Elle ne pallie pas à long terme le manque de compétitivité commerciale ou industrielle. Couplée à des positions compétitives et renforçant celles-ci, c’est un levier positif. Reposant sur des positions non compétitives, c’est une digue poreuse et donc une dilution de ressources.

Trois enjeux

1. Le rôle et le dimensionnement

L’enjeu n’est pas, bien sûr, de supprimer la R & D ou les efforts d’innovation, de renouvellement ou d’adaptation. C’est de définir le vrai rôle de la R & D dans la stratégie de l’entreprise, le bon dimensionnement des investissements nécessaires et leur bonne allocation.

Une analyse menée dans plusieurs secteurs industriels montre que, indépendamment de ce qui vient d’être dit ci-dessus, les investissements R & D au sein des entreprises sont souvent corrélés à un seul paramètre : la rentabilité. Lorsque celle-ci est élevée, la part des investissements de R & D augmente ; lorsque celle-ci est faible, elle baisse.

En fait, le dimensionnement rationnel de la R & D devrait être fonction de la maturité de l’industrie, de la position concurrentielle de l’entreprise, des objectifs fondamentaux recherchés (rupture technologique, innovation, support technique à l’innovation marketing, simple renouvellement des gammes de produits, amélioration des processus de production…), et de la valeur relative des différents leviers (R & D, marketing, commercial, coûts de production, qualité, service…) sur la compétitivité et la croissance.

C’est une question fondamentale de rôle de la R & D et d’allocation des ressources au sein de l’entreprise. Comme pour les autres enjeux stratégiques, la comparaison avec les concurrents est fallacieuse. Il faut faire plus, ou moins, ou mieux ou différemment. Faire à l’identique est toujours une dilution des ressources.

2. Le financement et la localisation

Là où la R & D demeure un budget important, et lorsque les marges se tendent, la question clé est celle du financement. Dans les métiers industriels, cette question devient intimement liée à la localisation des outils de production.

Les industriels ont souvent une vision restreinte du lien devant exister entre R & D et production, à tort : pourra-t-on encore faire de la R & D, si l’on ne maîtrise plus le processus industriel car on sous-traite l’essentiel de la production, ou si les usines sont délocalisées dans des pays émergents ?

Les industriels ont souvent une vision restreinte du lien devant exister entre R & D et production, à tort : pourra-t-on encore faire de la R & D, si l’on ne maîtrise plus le processus industriel car on sous-traite l’essentiel de la production, ou si les usines sont délocalisées dans des pays émergents ?

Le problème est en fait que dans de nombreuses industries, compte tenu du niveau de la concurrence et des prix, et en particulier compte tenu de la montée en puissance des pays émergents, on ne peut plus financer la R & D avec les marges provenant d’outils de production à coûts salariaux élevés.

Le maintien d’une R & D significative dans les pays développés nécessite des marges structurelles élevées et donc une production dans des pays à bas coûts de facteurs.

Les grands acteurs qui continuent à investir lourdement en R & D suivent donc deux stratégies alternatives :

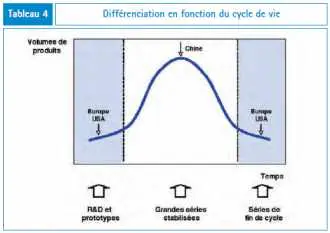

a) l’association d’une R & D de pointe dans les pays avancés (États-Unis, Europe, Japon) avec la production des prototypes et petites séries de début de cycle ou de fin de cycle de produits dans ces mêmes pays d’une part, et la production de grandes séries stabilisées de milieu de cycle dans les pays émergents d’autre part (cf. tableau 4) ;

b) l’association de la R & D et de la production dans les pays émergents, dans les métiers où il est critique d’associer de façon intime les deux processus. Par exemple, Alcatel a créé son premier centre de R & D à Shanghai en 2002 près de son principal centre de production en Chine, suivi de deux centres à Chengdu en 2003 et 2005 pour répondre aux évolutions constantes du marché chinois. Ses activités en R & D en Chine recouvrent tous les secteurs clefs des télécommunications tels que la 3G mobile, la nouvelle génération de réseaux, l’optique et les services « triple play » (voix, données, vidéo).

Ces stratégies peuvent également se différencier en fonction de la complexité et du degré technologique des produits ; R & D des produits complexes ou encore très avancés technologiquement en Europe, aux USA ou au Japon, et R & D (ou développement seul) des produits plus simples délocalisée avec la production dans les pays à bas coûts de facteurs.

3. La cohérence

Le cimetière des affaires est rempli d’innovations mal marketées, insuffisamment soutenues par les budgets publicitaires et les équipes commerciales, arrivant sur le marché au mauvais moment, ajoutant de la complexité (et des coûts) aux gammes de produits et réduisant leur lisibilité.

À taux de succès donné, les budgets de R & D et le flux d’innovation doivent être adaptés à ce que les équipes commerciales et les budgets marketing peuvent promouvoir. Les nouveaux produits doivent donc être suffisamment différenciants, en nombre limité, et doivent chasser une part des anciens de façon à ce que la gamme augmente sa valeur et non sa complexité.

La R & D doit donc être focalisée et cadencée en fonction des ressources globales et de la stratégie d’ensemble de l’entreprise et non seulement en fonction de sa dynamique propre. (La R & D d’IBM sous Lou Gestner a généré plus d’innovations ayant un impact majeur sur le chiffre d’affaires et les marges que pendant les années précédentes, avec un budget réduit de moitié.)

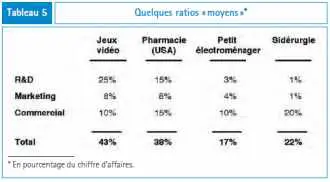

Dans chaque segment d’industrie, et pour chaque concurrent, il y a un ratio « idéal » entre le montant des dépenses de R & D, celui des dépenses de marketing et celui des dépenses commerciales. Les investissements de R & D en deçà ou au-delà de ce ratio sont inefficaces (cf. tableau 5).

Conclusion

Faut-il encore investir en R & D ? Oui, mais :

• pas au-delà de ce que l’industrie et la position concurrentielle justifient structurellement,

• en l’orientant sur des objectifs pertinents compte tenu du cycle de l’industrie et du positionnement de l’entreprise (rupture technologique, innovation, simple renouvellement de gamme, amélioration du processus de production…),

• en fonction de ce que le tuyau complet (R & D, marketing, commercial…) permet de promouvoir avec le bon timing,

• en allouant les ressources de façon optimale au sein de ce tuyau entre les différents leviers (R & D, marketing, commercial…),

• et uniquement à partir de bases de coût compétitives, toutes choses égales par ailleurs.

Beaucoup de conditions sont ainsi à remplir pour définir une stratégie de R & D compétitive !

Mais la R & D n’a de valeur que comme ingrédient de la stratégie, qu’il faut analyser et définir précisément comme tel, en cohérence avec les autres leviers et investissements de l’entreprise, au-delà de la simple optimisation de son organisation et de ses processus internes.

Estin & Co est un cabinet international de conseil en stratégie basé à Paris, Londres, Genève et Shanghai. Le cabinet assiste les directions générales de grands groupes européens et nord-américains dans leurs stratégies de croissance, ainsi que les fonds de private equity dans l’analyse et la valorisation de leurs investissements.